A la hora de escoger una hipoteca, son muchas las dudas que pueden surgir. La principal es saber cuál te conviene más: ¿una hipoteca a tipo variable o una hipoteca a tipo fijo?

Consigue la Mejor Hipoteca Fija, Variable o Mixta

ANALIZAR MI CASOCuando te lanzas a la búsqueda de hipoteca, te enfrentas a un enorme esfuerzo, no solo por el trabajo que lleva reunir la documentación o leerte todas las propuestas (normalmente, a contrarreloj porque tienes que cerrar la oferta de tu futura vivienda cuanto antes), sino también un esfuerzo por comprender conceptos y palabras con las que nunca antes te habías topado, y que, además, sabes que es muy importante que entiendas bien

Como ya te hemos contado, existen mecanismos, como el documento FEIN, que se han implantado por ley para que todo te quede lo más claro posible. Además, siempre puedes acudir a nuestros servicios de broker hipotecario para encontrar tu hipoteca con el acompañamiento de un asesor, como los que te ofrecemos en doypo.

Sin embargo, siempre es aconsejable que sepas lo que vas a contratar. Por eso, en este artículo, vamos a aclararte a qué nos referimos cuando hablamos de hipotecas fijas e hipotecas variables.

Hipoteca fija, variable o mixta, ¿qué son?

Las hipotecas son préstamos específicos para la compra de viviendas o para su rehabilitación.

Los préstamos hipotecarios se devuelven (o amortizan) en varios años, por lo general, mediante cuotas mensuales. Estas cuotas mensuales incluyen la parte del principal correspondiente (es decir, la parte del dinero que nos han prestado el banco) y los tipos de interés (es decir, el precio que cobra el banco por prestar dinero).

Precisamente, en función de cómo se aplique ese tipo de interés, existen tres modalidades: hipoteca fija, hipoteca variable o hipoteca mixta.

Hipoteca fija

Las hipotecas con un tipo de interés fijo consisten, básicamente, en que el tipo de interés que se aplica al préstamo hipotecario es invariable. Por lo tanto, la cuota que pagarás al banco cada mes será siempre la misma hasta el final del plazo de amortización.

Suena bien, ¿verdad? Pero no es oro todo lo que reluce. Aunque estas hipotecas presentan la ventaja de que sabes de antemano cuánto vas a pagar (lo que te permitirá organizar tu economía y prever gastos más fácilmente), podríamos decir que hay trampa.

Por lo general, en sus ofertas de hipotecas con interés fijo, los bancos aplican un tipo de interés más alto que para las hipotecas variables. Por último, en la mayoría de hipotecas a tipo fijo, el plazo de amortización es más corto, en torno a los 20 años, aunque es posible encontrar hoy en día hipotecas de hasta 30 años, pero no es frecuente.

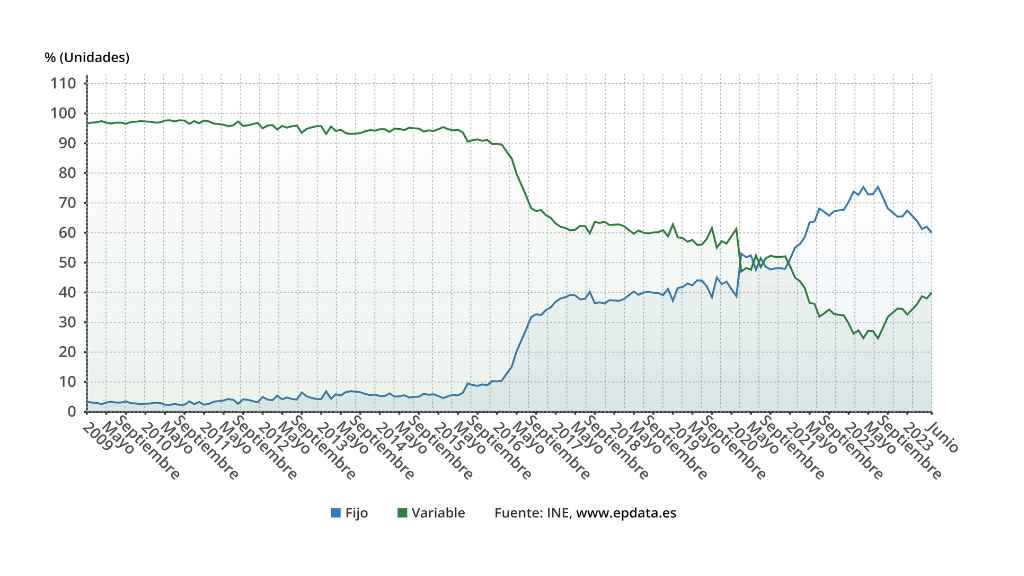

En el gráfico que hay a continuación podéis observar el % que representan las hipotecas fijas y variables contratadas en España hasta junio de 2023. En esa fecha, había un 60% de hipotecas fijas contratas vs un 40% de hipotecas variables según epdata a través de los datos del INE.

A continuación os dejamos un resumen de las principales ventajas y desventajas de contratar una hipoteca fija:

Ventajas

- Estabilidad en pagos: sabrás exactamente cuánto tienes que pagar cada mes sin importar las fluctuaciones del euribor.

- Previsibilidad: facilita la planificación financiera a largo plazo al tener un interés invariable.

- Protección contra aumentos de tasas: no te afectarán las subidas en los tipos de interés del mercado.

Desventajas

- Tipo de interés inicial más alto: las hipotecas fijas suelen empezar con tasas más altas en comparación con las variables.

- Menos flexibilidad: puede ser más costoso y complicado realizar cambios en el préstamo si necesitas un refinanciamiento.

- Posibles ahorros perdidos: si los tipos de interés del mercado bajan, no te beneficiarás de estas reducciones.

Hipoteca variable

En las hipotecas variables, el tipo de interés está referenciado a un índice. En España, las hipotecas variables suelen estar referenciadas al euríbor.

Probablemente, si estás buscando hipoteca, hayas visto que se indica que está referenciada al “Euríbor +1,5 %”, esto significa que, cada mes, además del principal del préstamo hipotecario, pagarás el valor del euríbor correspondiente más un 1,5 %.

Quizá al ver esto, te preguntes, dado que el euríbor se calcula cada día, qué euríbor se aplica, ¿el euríbor medio de ese mes? En general, las hipotecas variables —mejor dicho, el tipo de interés aplicable a las hipotecas variables— se revisan cada seis meses o cada año. Esto significa que la cuota que pagarás cambiará en función de la regularidad con la que se revise el tipo de interés, que es cuando se actualiza el euríbor aplicable al valor más reciente.

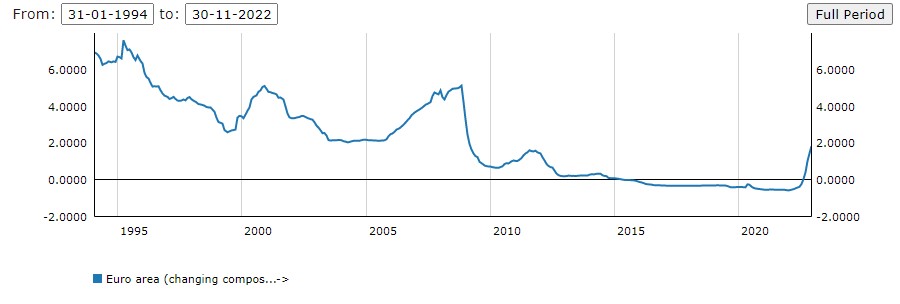

De ahí que, cuando el euríbor alcanza cotas máximas o mínimas, haya tanta expectación, ya que, a las personas que tienen hipotecas variables, se les encarecerá o abaratará la cuota. Para ubicarnos, te mostramos a continuación la evolución histórica de este indicador:

¿Esto significa que, si el euríbor está en negativo, no pago cuota o me la devuelven? Después de lo que hemos explicado, tendría sentido, ¿verdad? Aunque esto ya ha pasado, se han establecido mecanismos para que el tipo de interés de las hipotecas nunca sea negativo. A partir de 2019, en España entró en vigor una ley por la que se regulan los créditos inmobiliarios, y en la que se prevé la aplicación, por defecto, de un interés mínimo del 0 %.

En esta situación, lo que sí pasaría es que la cuota que deberás pagar será mucho más baja.

En cualquier caso, por lo general, cuando vas a firmar un contrato de hipoteca a tipo variable, se aplica un tipo de interés más bajo que con respecto a las hipotecas de tipo fijo. Además, los plazos de devolución del préstamo suelen ser más largos, de 30 años, o incluso más, según el perfil del prestatario.

Sin embargo, la principal desventaja de las hipotecas variables es que, precisamente, al tener un tipo de interés variable, los prestatarios podrían llegar a pagar cuotas más altas en caso de que el euríbor —o el tipo al que esté referenciado— suba, aunque también podrían disfrutar de cuotas más bajas en caso contrario.

Además, dada la coyuntura actual, es muy difícil prever cuándo y en qué medida subirá o bajará el euríbor, en este caso, durante el tiempo que dure la hipoteca.

A continuación os dejamos un sumario de las principales ventajas y desventajas de contratar una hipoteca variable:

Ventajas

- Tasas de interés iniciales más bajas: a menudo empiezan con tipos más atractivos en comparación con las hipotecas fijas.

- Ahorro en intereses: si los tipos de interés disminuyen, tus pagos mensuales en concepto de cuota se reducirán, y el total de intereses a liquidar en la vida del préstamo también.

- Mayor flexibilidad: puede ser más fácil y menos costoso hacer cambios o refinanciar.

Desventajas

- Pagos impredecibles: tus pagos pueden aumentar (o disminuir) en función de las fluctuaciones de los tipos de interés.

- Planificación financiera desafiante: la fluctuación en los pagos puede complicar la gestión de tu planificación financiera.

- Riesgo de tipos más altos: si las tipos de interés aumentan significativamente, tus pagos podrían volverse insostenibles y estarás pagando un precio superior al que la banca ofrece en su producto a tipo fijo.

Hipoteca mixta

Las hipotecas mixtas no están tan en boca de todos como las dos anteriores, pero existir, existen, y muchos bancos ofrecen este tipo de hipotecas.

¿En qué consisten? Básicamente, los bancos, durante un periodo inicial, que suele ir de unos meses a unos pocos años, aplican un tipo de interés fijo. Normalmente, esto se hace en los primeros años de vida del préstamo, por lo que, durante ese periodo, tendrías las ventajas e inconvenientes de una hipoteca a tipo fijo.

Una vez finalizado este periodo inicial, se aplicaría un tipo de interés variable, por lo que pagarás más o menos en tu cuota en función del valor del índice al que esté referenciada la hipoteca.

A continuación os dejamos un sumario de las principales ventajas y desventajas de contratar una hipoteca mixta:

Ventajas

- Combinación de estabilidad y ahorro: una parte del préstamo tiene un interés fijo y la otra variable, lo que permite disfrutar de cierta estabilidad y potencialmente beneficiarse de las tasas de interés más bajas.

- Flexibilidad en la estructura: puedes elegir, según el producto hipotecario ofertado en el momento, cómo equilibrar la proporción fija y variable según tus necesidades y expectativas del mercado.

- Adaptabilidad a diferentes escenarios: adecuada para quienes creen que las tasas de interés pueden bajar a corto plazo pero quieren protegerse a largo plazo.

Desventajas

- Complejidad en la gestión: manejar dos tipos de interés puede ser más complicado que una hipoteca puramente fija o variable.

- Riesgo parcial a fluctuaciones: la porción variable sigue estando expuesta a las variaciones de las tasas de interés del mercado.

- Posibles costos adicionales: determinados cambios o refinanciaciones pueden implicar costes adicionales.

¿Cuál te conviene más?

Decidirte por una u otra dependerá principalmente de tu situación personal y financiera.

Si prefieres disfrutar de un tipo de interés más ventajoso y tienes ahorros suficientes o tu capacidad financiera te permite hacer frente a una posible subida de las cuotas, entonces quizá te convenga más una hipoteca a tipo variable, o incluso una hipoteca mixta.

Por el contrario, prefieres no llevarte sorpresas —porque quién sabe lo que pasará en un futuro— y para ti resulta más sencillo planificar tus finanzas sabiendo que todos los meses pagarás lo mismo —aunque, a cambio, tengas pagar más intereses—, en ese caso la hipoteca fija puede que sea la opción ideal para ti.

Ante la duda, ponte en contacto con nosotros. Realizaremos un estudio de situación actual (ya sea porque tienes hipoteca y tu cuota ha subido mucho debido a la situación actual, o porque estás actualmente buscando vivienda y mirando hipotecas) y te asesoraremos para que tomes la decisión más acertada en base a tus necesidades.